提示:本文中包含的信息仅用于一般信息和教育目的,无意针对您的业务需求提供法律建议。如果您需要法律、税务、财务建议,则应咨询律师、注册会计师等专业人士。

我并非专业人士,尽管我试图保持信息的最新性和正确性,但无法对这些信息的完整性,准确性,可靠性,适用性或可用性作出任何形式的明示或暗示的陈述或保证。因此,对采纳此类信息所产生损失需要完全由您自担风险。

在涉及到美国税法相关问题上,需要更加严谨对待。

下面所分享的内容来源于个人对美国税法知识的基本学习储备以及个人经验理解,在专业程度上远远不及专业人士,如果你有美国税法方面的问题,建议向美国本土注册会计师寻求咨询帮助。

美国税法基础知识

谈到美国税务之前,需要了解一些美国税法的基本常识。

美国税制由联邦、州和地方三级构成,

联邦层面有公司所得税、个人所得税、工资薪金税、国内消费税、遗产和赠与税和关税,

州层面有销售与使用税、消费税、个人所得税、公司所得税等,

地方层面有财产税、公司所得税和个人所得税、销售与使用税等。

美国公司所得税针对美国居民企业的全球所得(特定境外关联公司的分红收入除外)和非美国居民企业来源于美国境内的所得征收,美国个人所得税针对美国公民以及居民外国人的全球所得和非居民外国人来源于美国境内的与在美国经营活动有实际联系的所得征收。美国针对个人的税种主要有个人所得税、工资薪金税、遗产和赠与税等。

通俗点说,美国人,全球征税,非美国人只对“来源”于美国的收入征税。当然,这种说法太过笼统,并不严谨,实际情况更加复杂,光把“税务居民”说清,就有一长串的定义,这里就不展开来说了。

另一个是中美税收协定,为避免双重征税和防止偷漏税,中美确定了中美税收协定,但此协议在美仅限于联邦所得税,因此中国投资者赴美投资时仍还需要关注州和地方税收筹划。

投资美股方面,受益于上述两点,作为非美国人提交W8B表之后可以避免资本所得税;作为中国大陆居民,股票现金分红扣税时,中美税收协定约定只被扣除分红金额的10%作为税金。

美国公司税务申报常识

联邦税

以往每年4月15日为联邦税务申报截止日期,受疫情影响,美国财政部和国税局于2020年3月21日宣布,联邦税收备案的提交日期自动从4月15日延至7月15日。不管罚款和利息如何,无论所欠金额如何,纳税人都可以将2020年4月15日到期的联邦所得税付款延期至2020年7月15日。此延期适用于所有纳税人,包括个人,信托和房地产,公司和其他非企业纳税人,以及那些缴纳自雇税的人。

随着疫情影响逐渐减缓,截止2021年3月1日,并未获悉今年将继续延长提交联邦税务申报日期通知。如果你已经注册了美国公司,记住4月15日是截止日期,不提交或者逾期提交都可能导致高额罚款。

美国公司根据注册类型不同,提交的表格也有所不一样,这是一门专业的手艺活,稍微复杂点的,还是找专业会计师去处理。

来自中国的跨境创业者大都会选择注册特拉华州inc或者怀俄明州llc。而llc又分为了单成员或者多成员。对于大多数税收目的,单个成员有限责任公司是一个被忽视的实体,因此拥有有限责任公司的非居民外国人不需要单独提交纳税申报表。LLC的经营活动可以在个人的1040NR表格上的附表C或附表E中进行报告。但是,从2017年开始,所有具有非居民外国人拥有权的单成员有限责任公司都必须分别提交5472表。表格必须附在表格1120上,并与表格1040NR分开提交。现在可以使用提交5472表来报告LLC活动的特定规则。如果未能正确提交此表格,将受到巨额罚款。

For most tax purposes a single-member LLC is a disregarded entity, so a nonresident alien who owns an LLC is not required to file separate tax returns. The LLC activity is reported on Schedule C or Schedule E, attached to your individual Form 1040NR. However, beginning in 2017, Form 5472 is required to be separately filed by all single-member LLCs with nonresident alien owners. The form is required to be attached to Form 1120 and filed separately from Form 1040NR. Specific rules for the filing of Form 5472 to report LLC activities are now available. A substantial penalty applies for failure to properly file this form.

换句话说,在怀俄明州注册的单个股东的LLC公司,进行联邦税务申报时,需要提交1040NR个人所得税申报表、并将经营活动附附表c或者附表E上。

如果你是单成员的llc公司,并且在过去的一年当中,没有产生实际运营,没有交易,那么,填写5472和1120表格。

您可以通过以下4种方式进行申报:

1、到irs官网上下载pdf格式的税表,5472和1120表格,自行填表。然后通过传真方式,发送至irs官网提供的传真号码上。自己申报,几乎没有什么额外成本,可以付费3-4美元,租用srfax.com的传真服务完成。(填写参考模板,可以通过微信方式单独找我索要,这里就不再会员区上传,以免外泄。)

2、通过 fiverr 找靠谱的美国注册会计师代理申报,费用大概150美元。有会员反馈过通过这种方式完成的申报;

3、第三种,通过美国irs官网的Acceptance Agent Program名单之中寻找irs官方认证的注册会计师申报;

4、通过国内代理公司申报,极不推荐。国内代理公司缺乏专业知识,价格混乱,大都是接单后,转包给海外的代理机构。

税务申报方面可能还涉及到州所得税申报。

需要注意的是除美国特定的七个州外,其他所有州都对个人征收类似于联邦所得税的所得税(但税率较低)。

目前不对个人征收所得税的州为:

1)阿拉斯加(您实际上因在那居住而获得报酬);2)佛罗里达;3)内华达州;4)南达科他州;5)德克萨斯州;6)华盛顿;7)怀俄明州。

不对工资征收所得税的州包括新罕布什尔州和田纳西州,大多数州都允许联邦豁免条约。但是,有些州不遵守联邦条约的豁免规定。税收协定免税收入的州包括阿拉巴马州,阿肯色州,加利福尼亚州,康涅狄格州,夏威夷州,堪萨斯州,肯塔基州,马里兰州,密西西比州,蒙大拿州,新泽西州,北达科他州和宾夕法尼亚州。

怀俄明州不对公司征税企业所得税,也没有个人所得税。换句话说,免征这些州税实际上降低了税务申报上的合规成本。

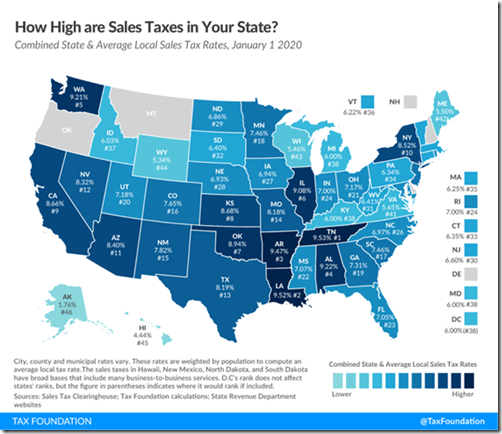

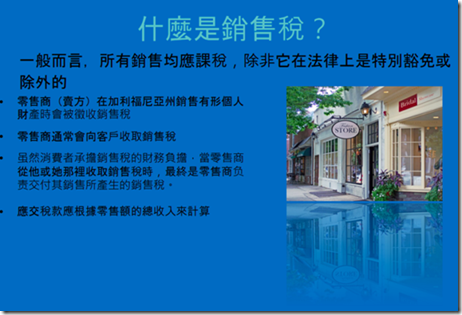

销售税

销售税是出售某种商品或者服务时向政府部门缴纳的税种。很多人对销售税存在一些误解。销售税,实际上并非由企业支付,企业所对消费税承担的是代扣代缴义务,也就是说,通常税法允许销售方在出售商品时向消费者代征销售税。

销售税不归美国联邦管,IRS不征收销售税。大部分州都设有销售税或者使用税,州下辖的县、市或税区可能还会征收额外的销售税或者使用税,销售税实际上是各个州政府的主要财政收入来源。消费者是实际纳税人,商品出售方或者服务提供方仅仅是代政府征收销售税,之后要上缴政府部门。各州对零售销售税率的规定各不同,有的州甚至没有零售销售税。

举例来说,你在苹果官网购买了一部iPhone手机,当邮寄到加州时,加州销售税8.56%,当邮寄到华盛顿州时,华盛顿州销售税9.17%,而在加州和华盛顿州之间,还有一个俄勒冈州,当邮寄到俄勒冈州时间,销售税为0。换句话说,俄勒冈是免税州,一次购买能节省下不少的销售税,这也难怪代购大都选择这些免税州。

一般较大的跨境电商平台大都提供代扣代缴服务,在产品销售的同时,会额外收取一笔销售税,这笔销售税会被扣除后,由平台代扣代缴。以亚马逊为例,根据统计,目前全美现在已有43个州交由亚马逊代缴销售税。销售税,由各州负责收取,有些州需要公司申请销售税许可证,没有销售税许可证却向客户收取销售税可能涉及税务欺诈。

2018 年 6 月,美国最高法院规定,各州也可以要求网上卖家根据其在该州内发生的交易量或交易价值(也称为经济联结)征收销售税。对于每个州,用于确定是否具有经济联结的销售阈值各不相同。如果不确定对其他州境内的客户的销售额是否产生了经济联结,请咨询该州的税务机构或当地税务专业人士。

此外,某些州施行税务通知和税务报告法律来确保客户缴纳使用税。如果您在这些州中没有经济联结,但向那里的客户销售产品,则这些客户负责向该州缴纳使用税,而不是向卖家支付销售税。

目前,美国有五个州没有州一级的销售税:包括阿拉斯加州、特拉华州、蒙大拿州、新罕布什尔州和俄勒冈州。虽然州一级不征收任何税费,但仍可能需要收取市级税费。

由于要求和阈值因州而异,销售税在各州的实施政策各有差异,大量的州税务合规工作确实给卖家带来的税务合规程序上的工作。初期卖家,可以重点关注阈值,

考虑到销售情况,加州、德克萨斯州、纽约州、佛罗里达州、伊利诺伊州、宾夕法尼亚等几个大州需要重点关注。关于销售税分类情况,可以参考 https://help.shopify.com/zh-CN/manual/taxes/us/us-tax-reference

美国税费示例

示例 1

在本示例中,假设您在佛罗里达州奥兰多市经营在线商店。您在其他任何州都没有实体店或经济联结。

- 如果您向居住在佛罗里达州迈阿密市的客户出售产品,则您需要收取税金,因为您在该州(这是您所在的地点)有经济联结。佛罗里达州是目的地所在的州,因此,特定税率由客户在迈阿密的收货地址的邮政编码确定。

- 如果您向纽约的客户销售产品,则不会对该客户收取任何税费,因为您在纽约没有经济联结。

示例 2

在本示例中,假设您在宾夕法尼亚州的匹兹堡市经营在线商店。您在其他任何州都没有经济联结。

- 如果您向居住在宾夕法尼亚州哈里斯堡的客户出售产品,您则需要收取税费,因为您与此州(这是您所在的地点)存在经济联结。宾夕法尼亚州是基于原产地的州,因此会根据您位于匹兹堡的所在地址的邮政编码确定具体的税率。

- 如果您向纽约的客户销售产品,则不会对该客户收取任何税费,因为您在纽约没有经济联结。

示例 3

在本示例中,假设您在加利福尼亚州的摩根山经营您的在线商店。您可以在华盛顿皮阿拉普的发货中心对订单进行发货。

- 如果您向加利福尼亚州圣何塞的客户出售产品,则您需要收取税费。您在此州(您的所在地)具有经济联结。州、县和市税根据商店的邮政编码而定。但地区税基于圣何塞买家的邮政编码。

- 如果您向华盛顿州奥林匹亚的客户出售产品,则您需要收取税费,因为您在华盛顿州(您的发货中心所在地)具有经济联结。州、县和市税根据奥林匹亚客户收货地址的邮政编码而定。